Les différents marchés à termes

La rédaction de cet article me tenait vraiment à cœur, car je souhaitais (à mon échelle ) mettre en lumière les différents éléments à prendre en compte pour débuter convenablement sur les marchés Futures. En effet, beaucoup de "retails" trouvent une routine confortable dans la spéculation des marchés Cfd. Ce succès s'explique probablement dans le "Package" clé en main qu'offre ce genre d'instrument. Dans le cadre d'une ouverture de compte Cfd , vous n'aurez pas à vous soucier du flux de données, du choix de la plateforme la plus appropriée à votre trading, des "exchanges" à connaitre pour opérer sur le marché et des commissions lors de vos opérations. En réalité, c'est du One clic, et tout est facilité pour vous éviter cette phase obligatoire de compréhension.

Vous ouvrez un compte chez un courtier Cfd, qui vous fournira;

- Son propre flux de données, qui varie en fonction d'un broker cfd à un autre. La notion de profondeur de marché et inexistante, puisque dans les faits le flux reste privé!

- Son spread, qui comprend la commission que vous prendra votre broker. (rien à voir avec un spread future) Malheureusement, le spread du courtier va varier (le plus souvent) selon la volatilité du marché et selon le broker Cfd. Rentrer en lot plein sur un marché Cfd vous coûtera bien plus que sur un marché Future.

- Sa plateforme. La majorité des courtiers Cfd, ont développés leurs propres plateformes . Malheureusement, la majorité des plateformes n'offre pas de Market Profil complet et forcément aucune ne peut proposer d'orderflow.

- Sa diversité d'actif. Avec les contrats miroirs, les courtiers vous proposent une gamme très large d'actifs et tout est quasiment à portée de main, du forex, aux indices, en passant par les matières 1ère et à présent les Cryptomonnaies. Un éventail très large, qui perd un peu de son charme quand on prête attention à certains spreads, qui rendent l’accès à certains actifs quasi impossible pour un trading intra journalier.

Alors le but de cet article, n'est pas de tirer à "boulets rouges" sur les Cfd, qui à mon sens, comprennent des avantages quand on veut se faire "la main" en terme d'expérience sur les marchés. J'ai très longtemps utilisé les produits CFD et ils m'ont permis d'apprivoiser les marchés à moindre coût. Ils ont certes des inconvénients mais ils comportent également de nombreux avantages (Edge sur le même sous jacent, mini levier, découpe des lots, one clic) . Les Cfd correspondront à une partie importante de la clientèle Europe. Cependant, si vous souhaitez faire évoluer votre trading vers de nouveaux systèmes, l'idée de se tourner vers les marchés à terme deviendra la plus judicieuse, surtout avec l'arrivé depuis 2019 des micros contrats à termes.

Un marché à terme c'est quoi exactement?

Les sous-jacents sur lesquels nous pouvons opérer peuvent être :

- Des matières premières telles que l'argent, le Gold ou bien même le Pétrole.

- Des indices comme le S&P 500, le Dax, l'Eurostoxx, le Nasdad, le Dow, le Nikkei et d'autres.

- Des obligations, comme le Bund Allemand, ou bien les bons du trésor Américain.

- Des Cryptomonnaies qui depuis + 2 ans ce négocient également sur les marchés à terme (close le weekend)

- Du forex, oui oui, sur les marchés à terme le forex se négocie, (le 6E pour l'eurdoll par exemple ou bien le 6J ou le 6B pour le yen et la livre)

Parlons rapidement des Symboles afin de faciliter la compréhension.

Si vous souhaitez trader le Nasdaq, alors il vous faudra chercher le symbole NQ et rechercher la lettre correspondant à l'expiration. A noter que l'expiration des indices boursiers se produit une fois tous les 3 mois, le 3eme vendredi du mois (quand ça matche avec l’expiration des options, on nomme ce jour, le jour des 4 sorcières). Il se passe de drôles de choses ce jour là. (vue dans le séminaire interactif)

Notez également que d'autres sous-jacents en dehors des indices ont des expirations différentes (exemple du pétrole qui expire tous les mois).

Ci-dessous les 12 mois de l'année avec leurs lettres correspondantes: ????

Janvier-F/Février -G/Mars-H/Avril -J/Mai -K/JuinM/Juillet-N/Aout-Q/Septembre-U/Octobre-V/Novembre -X/Décembre -Z

Autre chose à savoir, selon la plateforme et les flux utilisés les symboles varieront. A vous, de vous rendre sur les sites web des plateformes concernées, ou toutes les informations utiles seront spécifiées.

Exemple: la liste des symboles pour la plateforme Bookmap. https://bookmap.com/symbol-table/

Les fondamentaux pour une bonne compréhension des marchés à terme

Commençons par les MARGES :

La première information à assimiler est que les exigences de marge varient en fonction du sous-jacent que vous allez traiter.

En gros, la marge sur le Dow ne sera pas à la même hauteur que la marge demandée sur le Dax. Ça peut paraitre anodin, mais cette information est cruciale afin d'éviter de vous retrouver en Appel de Marge...

La deuxième information à noter est que l'exigence de marge va évoluer en fonction de la durée de l'opération. Pour faire simple, si vous gardez un trade au delà de la journée, les marges sont X fois multipliées. Le Dow passe par exemple de 500$ en day trade (exemple courtier Dorman) à 9500$ de marge demandé lors de la phase de "maintien". Si vous n'êtes pas fortement capitalisé, un mouvement nocturne vous LIQUIDE!

La 3ème information, même si elle parait évidente (mais je préfère la citer) est que les conditions de marge varient d'un courtier à un autre. C'est donc l'un des éléments à prendre en compte dans le cadre du choix du courtier

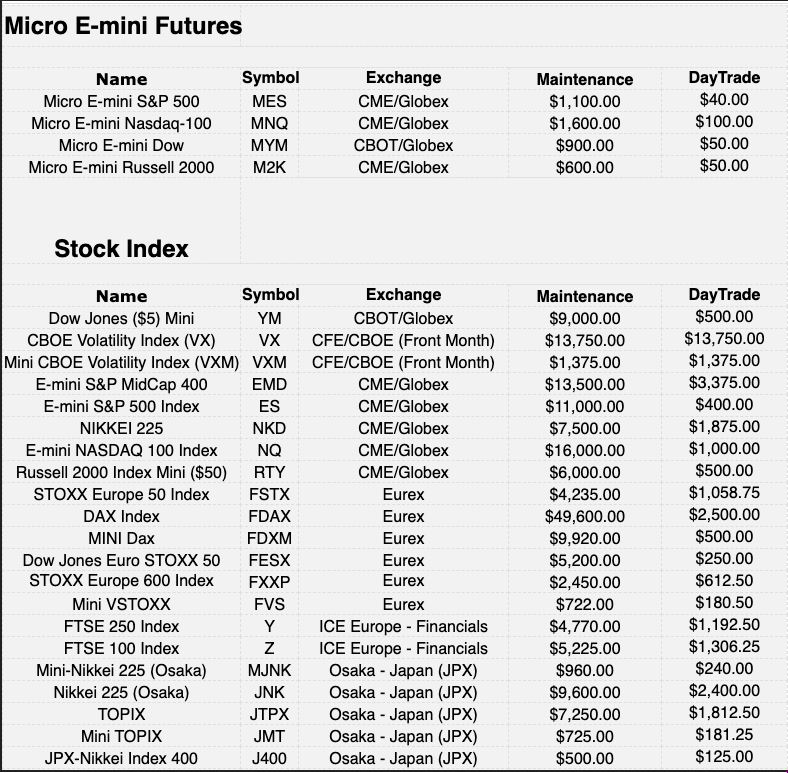

Ci dessous, je vous livre les marges d'un courtier connu (amp).

A noter: La marge intraday est celle dont vous avez besoin pendant les heures de sessions normales en journée. La marge de maintenance (ou maintien) est la marge dont vous avez besoin si vous acceptez de conserver votre position au delà des heures normales. Vous gardez votre trade du jour au lendemain.

La taille des contrats

Les heures de négociation RTH et EHT

Les heures de négociations ont un sens et vous devez savoir que le volume échangé en session (RTH) n'est vraiment pas le même quand session (ETH). Surtout quand nous ouvrons en équilibre (dans la balance).

Prenons l'exemple du Dow et notez que son horaire RTH est de 9h30 / 16H15 (fixing) ce qui donne en France, 15h30/22h15.

Si vous souhaitez opérer le matin (en France) et garder votre trade toute la journée, soyez conscient deux 2 choses:

- Premièrement les volumes échangés hors session RTH sont souvent faibles surtout lors de la session Asiatique (apparition des volumes relatifs en session EU) et très régulièrement les opportunités matinales seront re visitées l'aprés midi. Alors oui, on peut le trader en session Eu mais j'insiste sur la notion de court terme, car à 15h30 les Us arrivent...

- Lors de la session RTH , les US adorent chasser et balayer l'ensemble des stops de la session EU. En gros, vous êtes placé "swing day" le matin avec un Pnl flottant intéressant (vous êtes dans le bon sens) et en même pas 30 minutes après l'ouverture vous vous retrouvez soit stoppé à BE (break even) soit pire que ca, dans une mauvaise posture. On ne peut pas prévoir les intentions des gros intervenants en pré open (même si certaines informations sont très intéressantes) , et sachez qu'ils (les instits) peuvent déséquilibrer le marché dans un sens comme dans un autre, très rapidement.

Ma conclusion est nette, et je vous livre mon sentiment. Vous êtes bien sûr libre dans faire ce qu'il vous souhaite. Oui les US peuvent se traiter le matin et il est possible de faire de "belles opérations" mais les probabilités nous conduisent à voir les zones Eu revisitées lors de la session RTH. Et sachez que vous avez de quoi faire ou défaire votre session de trading en deux ou trois opérations lors de la session RTH.

Si vous souhaitez travailler le matin, tournez-vous peut être vers le marché de l'Eurex, afin de travailler des actifs pendant leurs sessions RTH. Le Dax, le bund, l'Eurostoxx sont de bonnes alternatives et vous donneront assurément de bonnes opportunités .

Les marchés Liquides et Illiquides (ou marché épais ou fin)

Les marchés peu liquides:

Par définition un marché peu liquide se caractérise par une liquidité relativement faible (autant dans les ordres exécutés, que dans les limites qui l'entourent). De ce manque de liquidité découlent des mouvements plus ératiques et véloces. Néanmoins le price action qui en résulte, est tout aussi pertinent et propre que sur des actifs plus liquide.

Finalement, je connais beaucoup de particuliers qui aiment trader des actifs comme le Dax, le Nq, ou le dow. (je m'y colle aussi, même si le Sp reste à mes yeux plus propre en terme de pattern OF).

L'avantage d'un marché peu liquide est qu'il "offre" rapidement les points. Ou plutôt, il offre rapidement la variation recherchée. Car finalement, peu importe le nombre de points, tout est relatif en fonction de sa valeur. On cherche un actif en fonction de sa personnalité et de son expertise. Au sujet de l'expertise, si on débute dans la lecture du carnet d'ordre, on va naturellement se tourner vers les bonds plus liquides. On cherche des patterns lents qui se déroulent sous nos yeux.

Concernant la personnalité, c'est le même raisonnement qu'il faut avoir, si nous sommes de nature impatient, se mettre sur le Stoxx s'apparentera à un supplice.

Si on choisit un marché véloce, on manage différemment son risque. Avec des stops et des Targets plus larges que sur un marché liquide.

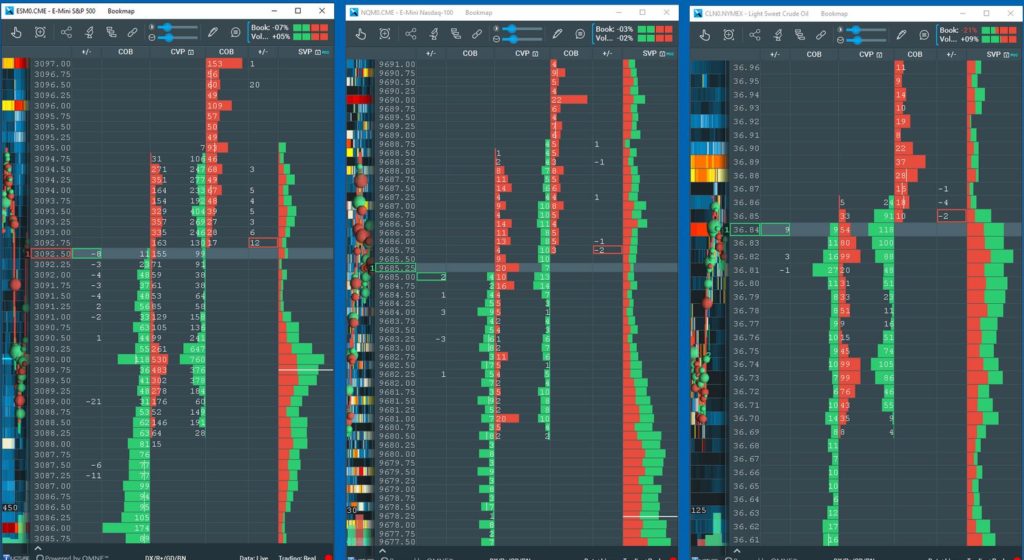

Ci-dessous un chart de Bookmap avec 3 sous-jacents. Le SP, le NQ et le CL (pétrole). Observez les colonnes des limites orders (COB/COB) et observez la colonne d’exécution CVP. On voit une belle différence entre un actif (sp) semi liquide et un actif peu liquide comme le NQ.

Plus de liquidité exécutée / Plus d'ordre limite.

Les marchés liquides et très liquides:

C'est donc le contraire d'un marché peu liquide. Bon, cette lapalissade parait quand même un peu légère pour expliquer les spécificités des marchés liquides, je vous l'accorde ;).

Prenons un bon et gros marché liquide, bien épais comme celui de l'Eurostox, un marché parfait pour les institutionnels qui ne prendront pas le risque de faire varier l'actif de 2% en balançant 1000 contrats ( à la différence du Dax ;))

Sur l'Eurostoxx le Footprint de 5 min nous montre en moyenne un volume échangé de 3000 contrats. Ce qui, vous me l'accorderez, est bien plus important que les volumes échangés sur le Dax.

Et du coup ça fait quoi?

Cette forte liquidité entraine de facto, une vélocité moins importante. Plus le marché est lourd plus il est lent.

Mais cela comporte un avantage certain pour les traders Ordeflow. En effet, et comme je l'ai déjà dit plus haut, la forte liquidité permet de prendre le temps d'observer correctement les Patterns OF et certains traders au carnet, ne jureront que par cela.

A titre perso, je trouve que le bon compromis se trouve sur l'ES, le Crude, le Gold et le Dow. C'est sont des marchés suffisamment liquides pour lire correctement les patterns OF, et suffisamment légers pour ne pas "s'ennuyer"... Finalement rien est figé, quand on assimile le processus d’enchère on peut se frotter à différents marchés.

A vous de voir consciemment quel sera ou seront vos actifs préférés, afin de prendre les meilleurs décisions commerciales.

By, le Market Profiler.